メリット

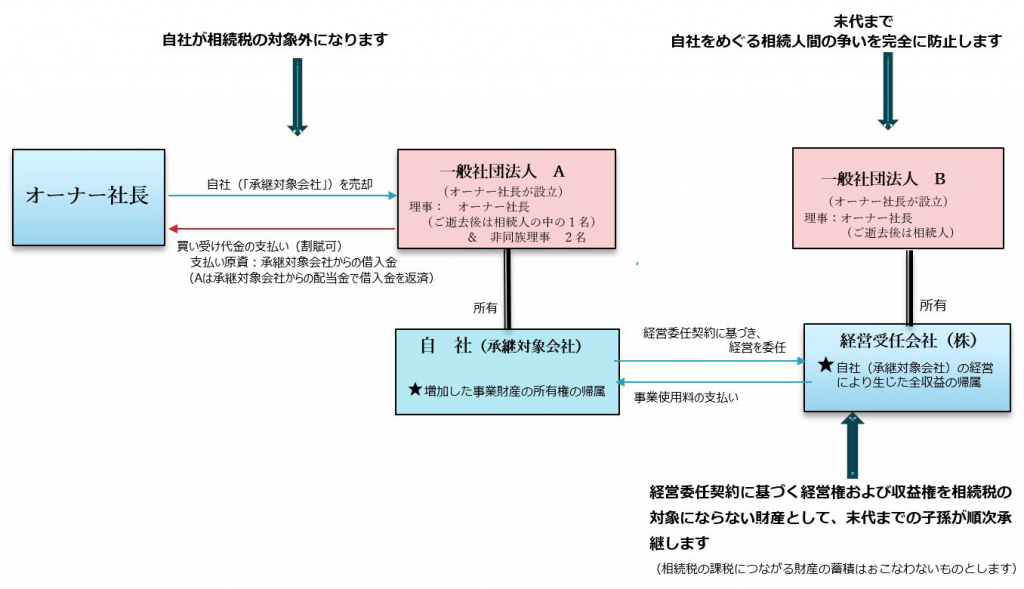

自社を、相続税の対象にならない財産として子孫のために残すことが出来ます。

自社を、社長様が生前定めたルールに従って末代までの相続人が経営・収益する「一族のための会社」として残すことが出来ます。

末代まで、自社をめぐる争族を完全に防止することが出来ます。

親族内事業承継の仕組み

一般社団法人について

- 2名以上(法人可)が共同で定款を作成し、設立登記することのみによって成立します。資本金は不要で、許認可を得る必要もありません。理事(役員)は1名以上で、その数に制限はありません。

- 会社と同様、収益事業を自由におこなうことが出来ますが、利益を配当することは出来ません。理事報酬を支払うことは自由です。従業員を雇用することも自由です。

- 株式のような「持分」というものが無いため、原則として、法人所有の財産が相続税の対象になることはありません。

- 上に 3. に拘わらず、同族理事の数が理事の総数に占める割合が2分の1を超える場合に、いずれかの理事が死亡したときは、法人に対して相続税が課税されます。(一般社団法人Aの理事の内2名を非同族理事としたのは、それを避けるためです。)

経営委任契約について

会社法467条にも規定され、様々な分野で利用されている契約方式です。その概略は以下のとおりです。(註)

- 経営受任会社は、「自らの裁量および計算において」、委任会社の事業を、「委任会社の名をもって」経営します。

- 経営による収益はすべて経営受任会社に帰属します。

- 経営受任会社は、収益がある場合は、その一部を事業使用料として委任会社に支払います。

- 経営により増加した財産は「委任会社の所有名義」になります。

註).「経営」の委任ではなく、「業務の執行のみ」が委任される経営管理契約が経営委任契約と呼ばれることがありますが、それとは異なります。経営管理契約では、本スキームにおける経営委任契約の場合とは逆に、「委任者側」が管理料を受任者側に支払うことになります。

本スキームの効果

- 承継対象会社が相続税の対象になることはありません。その結果、末代までに亘る相続税対策になります。

- 一般社団法人Aは、買受代金を承継対象会社からの借入金をもってオーナー社長に弁済(割賦も可)することも可能です。借入金の返済を承継対象会社からの配当収入でおこないます。

- 承継対象会社をめぐる「争族」を、末代まで完全に防止することが出来ます。一般社団法人Bおよび経営受任会社についても同様です。

- オーナー社長(死亡後は相続人)は、自社の売却後も経営委任契約に基づき自社(承継対象会社)の経営を継続し、役員報酬の形で経済的利益を享受し続けることが出来ます。

- 承継対象会社を所有する一般社団法人Aの理事によりどのような決定がなされようとも、経営委任契約に基づく経営権および収益権がその影響を受けることはありません。

- 一般社団法人に対する相続税関連法令の変更があっても、経営委任契約に基づく経営権および収益権がその影響を受けることはありません。

- 相続税は対象財産の相続税財産評価基準に従って課税されることになります。しかし、本スキームによれば、合理的な売買価格をもって自社を売却することが出来るため、相続税の場合よりも経済的負担が低くなることがあり得るものと考えます。

- 事業承継対策として、「遺言書の作成」や「生前贈与」が提案されることがあります。しかし、前者の場合は遺留分をめぐり相続人間で深刻な争いが発生する恐れがある問題、後者の場合は同問題及び後継者が早期に実権を握ることになるために生じる経営不安等の問題があります。しかし、本スキームではそのような問題が発生することはありません。また、事業承継税制の活用などもありますが、仕組みが複雑で、長期にわたる対応プロセスが必要です。しかし、本スキームにはそのような問題もありません。

お問い合わせは

ご質問・ご相談は「お問い合わせ」フォームやメールで受け付けています。

y.akita@kbh.biglobe.ne.jp

※スパムメール対策のため「@」を全角で表示しています。「@」を半角に変えてメールを送信してください 。